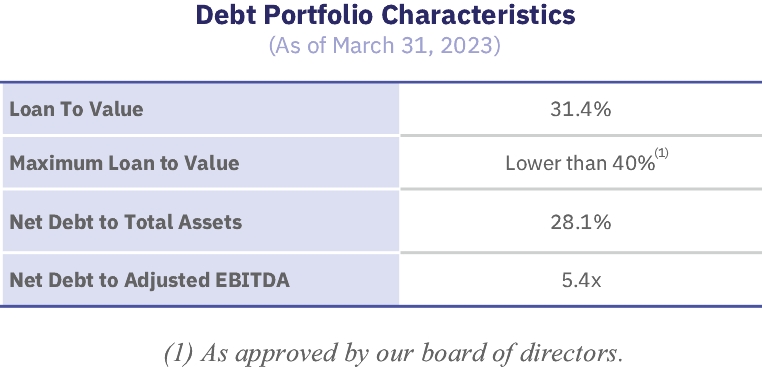

Acuerdos de préstamos garantizados con MetLife

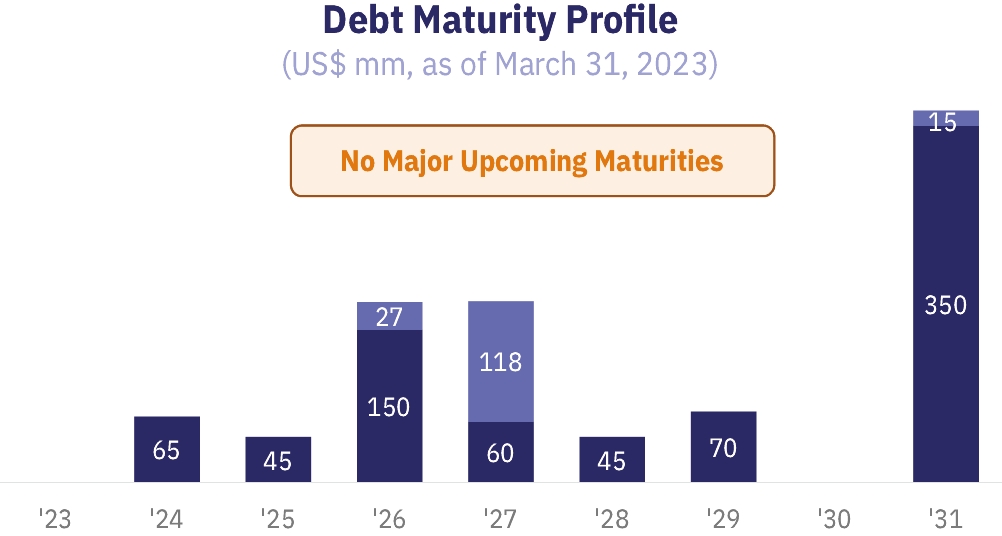

En 2016, suscribimos con MetLife un contrato de préstamo subordinado garantizado a 10 años por un importe principal total de 150,0 millones de dólares. Este préstamo devenga intereses a un tipo anual del 4,55%, pagaderos mensualmente. El 22 de marzo de 2018, obtuvimos un préstamo adicional bajo esta línea de crédito por US$26,600,000, que devenga intereses mensualmente a una tasa fija anual de 4.75%. La amortización del principal bajo ambos préstamos comenzó el 1 de septiembre de 2021 y vencerá en agosto de 2026. Esta línea de crédito está garantizada por 46 de nuestras propiedades a través de un contrato de fideicomiso de garantía.

En 2017, suscribimos un contrato de préstamo garantizado a 10 años por un importe principal agregado de 118,0 millones de dólares con MetLife, que devenga intereses a un tipo anual del 4,75%. Este préstamo devengaba intereses mensualmente hasta el 1 de diciembre de 2022. Después de esta fecha, sólo estamos obligados a efectuar pagos mensuales de principal hasta el vencimiento del préstamo el 1 de diciembre de 2027. Este préstamo está actualmente garantizado por 21 de nuestras propiedades de inversión a través de un contrato de fideicomiso de garantía.

Bonos preferentes serie A y serie B

En 2017, completamos la colocación privada de dos series de pagarés preferentes no garantizados por un importe principal agregado de 125,0 millones de dólares (respectivamente, nuestros "pagarés preferentes de la serie A" y "pagarés preferentes de la serie B"). Los Senior Notes Serie A ascienden a 65,0 millones de dólares, vencen en septiembre de 2024 y devengan un interés fijo del 5,03%, pagadero semestralmente. Los Bonos de la Serie B ascienden a 60,0 millones de dólares, vencen en septiembre de 2027 y devengan un interés fijo del 5,31%, pagadero semestralmente.

En 2018, completamos la colocación privada de dos tramos adicionales de Bonos Preferentes de la Serie A y Bonos Preferentes de la Serie B por un importe principal agregado de 45,0 millones de dólares y 45,0 millones de dólares, respectivamente. Estos dos tramos adicionales vencerán en mayo de 2025 y mayo de 2028, respectivamente, y devengan intereses a un tipo fijo del 5,50% y el 5,85%, respectivamente, pagaderos semestralmente. El producto de la colocación de los bonos preferentes de las series A y B se utilizó para financiar nuestro plan de crecimiento y amortizar el saldo pendiente de nuestra línea de crédito renovable.

Bonos de la Serie RC y RD

En 2019, completamos la colocación privada de dos series de pagarés preferentes no garantizados por un importe principal agregado de 85,0 millones de dólares (respectivamente, nuestros "pagarés preferentes de la serie RC" y "pagarés preferentes de la serie RD"). Los Bonos de la Serie RC ascienden a 70,0 millones de dólares, vencen en junio de 2029 y devengan intereses a un tipo fijo del 5,18%, pagaderos semestralmente. Los Bonos de la Serie RD ascienden a 15,0 millones de dólares, vencen en junio de 2031 y devengan intereses a un tipo fijo del 5,28%, pagadero semestralmente. Los Senior RC Senior Notes y los Series RD Senior Notes fueron colocados con un consorcio de inversores institucionales y están garantizados por cinco de nuestras filiales.

Bonos preferentes vinculados a la sostenibilidad

En 2021, completamos nuestra emisión inaugural de bonos preferentes vinculados a la sostenibilidad, o nuestros "bonos preferentes vinculados a la sostenibilidad", por un importe principal total de 350,0 millones de dólares. Nuestros bonos preferentes vinculados a la sostenibilidad devengan intereses a un tipo anual del 3,625%, pagaderos semestralmente. La Compañía utilizó los recursos obtenidos de los bonos preferentes ligados a la sostenibilidad para amortizar anticipadamente la totalidad del principal y los intereses devengados por el préstamo suscrito con MetLife, cuyo vencimiento estaba previsto para abril de 2022, y por el préstamo sindicado suscrito con Scotiabank en calidad de organizador principal, cuyo vencimiento estaba previsto para agosto de 2024. Estos préstamos ascendían a 45,8 millones de dólares y 205,0 millones de dólares, respectivamente. Nuestros bonos preferentes vinculados a la sostenibilidad vencerán en mayo de 2031.

Línea de crédito renovable vinculada a la sostenibilidad

En 2022, suscribimos una línea de crédito renovable no garantizada vinculada a la sostenibilidad a tres años, o nuestra "Línea de crédito renovable no garantizada vinculada a la sostenibilidad", por un importe principal total de 200,0 millones de dólares. Esta línea de crédito devenga intereses a un tipo igual al SOFR más 160 puntos básicos si nuestro ratio de apalancamiento es inferior al 40,0%, o al SOFR más 175 puntos básicos si nuestro ratio de apalancamiento es superior al 40,0%.

Según los términos de los bonos preferentes vinculados a la sostenibilidad y de la línea de crédito no garantizada vinculada a la sostenibilidad, debemos alcanzar nuestro objetivo de rendimiento sostenible (tal y como se define a continuación), además de